TradeIdee Heineken: DriePoot Short

Heineken is al maanden aan het consolideren rond de €80. We zien aarzeling in de koers en de top van eind vorig jaar ligt rond €85. Wij zien wel dalingspotentieel richting de €70 in Heineken in de komende maanden. Als hedge (neerwaartse bescherming) in een portefeuille zou een directionele neerwaartse trade in Heineken middels een Driepoot Short kansrijk kunnen zijn. Onderstaand zullen we deze optieconstructie uitleggen en aangeven wat het potentiële rendement bedraagt en waar het risico ligt.

Wat is een Driepoot Short?

Bij een Driepoot gaat u een directionele trade aan met de visie dat een aandeel gaat dalen. We kopen in dat geval een putspread en financieren deze met een geschreven call.

Driepoot Short Heineken

Gebaseerd op een koers van €80,20

Optie Trade:

Koop HEI JUN Put 75 @ €1,50

Verkoop (schrijf) HEI JUN 70 Put @ €0,62

Verkoop (schrijf) HEI JUN 85 Call @ €0,98

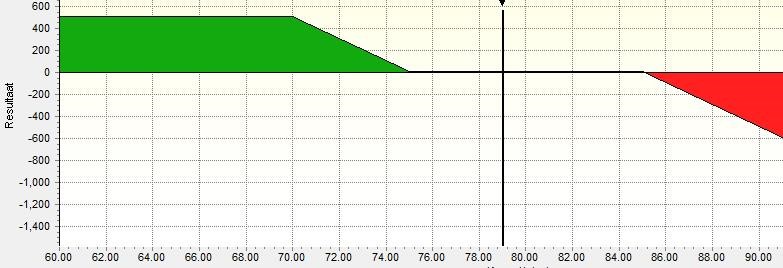

Op basis van bovenstaande trade betalen we €1,50 en ontvangen €1,60. We beginnen dus met een credit van €0,10*100= €10. We kunnen deze premie bijschrijven bij een expiratiestand tussen €75 en €85 zodat we dus een ruime marge hebben.

Het Break-even-point bedraagt €85 (geschreven calloptie) + €0,10: €85,10. Daarboven verliezen we €100 per €1-stijging.

De maximale winst die we kunnen behalen is: (€75 – €70) = €500 +€ 10= €510. De winst loopt op bij een daling vanaf €75 tot €70.

We lopen wel opwaarts risico vanwege de geschreven JUN 85 Call. Als u het opwaarts risico wilt afdekken, dan kunt u altijd een call met een hogere uitoefenprijs dan de geschreven call kopen. Als u deze call te riskant vindt, kunt u bijvoorbeeld de JUN 88 call schrijven. In dat geval is uw opwaarts risico beperkt tot €(88-85=) €3.